- Feuerversicherung

Feuerversicherung (Brandversicherung, auch Feuer- oder Brandassekuranz), Versicherung gegen Feuersgefahr, bezweckt, gegen bare Gegenleistung (Prämie) den Schaden zu ersetzen, der an dem versicherten Gegenstand durch Feuersbrunst (Schadenfeuer), Blitzschlag, unter Umständen auch durch Explosionen unmittelbar oder mittelbar (Beschädigung beim Retten, zweckmäßig aufgewandte Rettungskosten, soweit sie dem Versicherten zur Last fallen, Diebstahl beim Brand etc.) ohne böswillige oder auch wohl fahrlässige Verschuldung des Besitzers entsteht. Man unterscheidet, je nachdem es sich um die Versicherung von beweglichen (Mobilien) oder von unbeweglichen Sachen (Immobilien, Gebäuden) handelt, zwischen Immobiliarversicherung und Mobiliar- (in der Schweiz Fahrhabe-) Versicherung. Die F. kann sich auf alle zerstörbaren Vermögensbestandteile, auch auf gewisse Forderungsrechte dritter erstrecken, die aus dem Brandfall gegen den Versicherten erwachsen, wie z. B. dem Mieter zu zahlende Entschädigungen (risque locatif in Frankreich). Gewöhnlich werden Geld und Wertpapiere, dann Schäden aus Aufruhr, Landfriedensbruch, durch militärische während eines Krieges auf Anordnung eines Befehlshabers zum Zweck von Kriegsoperationen getroffene Maßregeln im die F. nicht eingeschlossen. Die weitere Vermögensschädigung durch Feuersbrunst, insbes. infolge der durch dieselbe angerichteten Störung im Gewerbebetrieb, Entgang an Miete, Pacht etc. wird in Deutschland selten, oft da gegen in Frankreich, Italien etc. versichert (s. Chômageversicherung). Besonders gefährdete Gegenstände werden meist nur dann in Deckung genommen, wenn der Besitzer auch sein wertvolleres Eigentum bei derselben Anstalt versichert. Gegenstände mit schwer festzustellendem Wert werden je speziell (nicht nach Gattungen) versichert; Versicherung auf Bausch und Bogen kommt nur ausnahmsweise vor. Bewegliche Gegenstände werden in der Regel nur am Platze versichert, doch kann eine Verbringung nach andern Orten durch den Veränderungsschein (Genehmigungsvermerk) zugelassen werden, wenn die Gefahr sich nicht erhöht (s. Außenversicherung), insbes. wird vielfach der Landwirtschaft das Recht zur Platzänderung der versicherten Gegenstände im ganzen Gehöfte zugestanden. Ja andern Fällen ist Nachversicherung durch einen Anhang zum Versicherungsvertrag (Police) zu nehmen; doch hat der Versicherte bei Gefahr des Verlustes seiner Ansprüche rechtzeitig Anzeige von stattgehabten Änderungen in der Gefährdung zu erstatten. Der auf gesetzliches Anfordern schriftlich abzufassende Versicherungsvertrag wird auf bestimmte Zeit, meist ein Jahr oder auch auf mehrere Jahre, abgeschlossen.

Die F. hat eine hohe volkswirtschaftliche Bedeutung, weil ohne sie viele wirtschaftliche Existenzen alljährlich durch Brand zugrunde gerichtet würden. Sie bewirkt bei guter Einrichtung unter Schutz gegen Über- und Doppelversicherung Hebung des Kredits, Verringerung des Brandbettels, Verbesserung des Feuerlöschwesens und Erhöhung der Feuersicherheit der Gebäude durch Änderung der Bauart etc.

Die regelmäßige Gegenleistung des Versicherungsnehmers für die Übernahme des Verlustrisikos seitens des Versicherers ist die Prämie, die in Promillesätzen (1/4-10 pro Mille) der Versicherungssumme festgestellt wird. Der Prämientarif ist das Verzeichnis der verschiedenen Prämiensätze, die der Versicherer für Risiken verschiedener Gefahrenklassen fordert. Die Prämienbemessung ist bei der F. nicht so einfach wie bei der Lebensversicherung; sie hängt vielmehr außer von der Versicherungssumme auch von Natur und Gefährdung des versicherten Gegenstandes ab (Bauart, Art der Benutzung, Nachbarschaftsgefahr, Vorhandensein von Löschungs- und Bergungsmöglichkeiten etc.). Im übrigen läßt sich nicht genau zwischen Risiko- (Netto-) und Tarifprämie unterscheiden. Bei höherm Risiko sind die Kostenzuschläge gewöhnlich in der höhern Prämie eingeschlossen. Im allgemeinen richten sich die Prämiensätze nach dem aufgestellten Tarif, doch können sie in Ausnahmefällen (große Sicherheit, ungewöhnliche Gefährdung etc.) auch durch besondere Vereinbarung geregelt werden. Der Prämientarif beruht also nicht wie bei der Lebensversicherung auf mathematischen und rechnerischen Grundlagen, sondern auf den nie ganz zuverlässigen Erfahrungstatsachen. Man kann daher entweder nur darauf verzichten, dem Risiko möglichst genau entsprechende Beiträge von den Versicherten zu fordern, indem man darauf rechnet, daß die einfach abgestuften wenigen Sätze des Tarifs in der Masse der Geschäfte sich einander übertragen und im ganzen ausreichen werden, wie dies bei öffentlichen Anstalten nicht selten geschieht, oder man kann auf Grund ausgedehntester Erfahrungen eine detaillierte Risikenklassifikation ausarbeiten, die wenigstens für gewisse Gegenden und Zeiträume bei erheblicher Besetzung aller Risikenklassen mit Versicherungen voraussichtlich zur Deckung des Risikos und der Verwaltungskosten ausreichen, wie dies von den Privatfeuerversicherungsinstituten geschieht. Es ist Sache des Geschäftstaktes, wie weit in konkreten Fällen an den Tarifsätzen festgehalten, bez. daran nachgelassen oder über sie hinausgegangen werden soll. In einzelnen Fällen, nämlich bei ungewöhnlich großer Gefährdung und schwer ersetzbaren Sachen, muß vermittelst der sogen. Selbstversicherung der Versicherte, je nach dem Wortlaute des Versicherungsscheins, der Police, in einem im vorher bestimmten Verhältnis den Schaden im Brandfall tragen helfen. Die Prämie zerfällt technisch in die reine Risikoprämie, d. h. die zur Schadendeckung erforderliche, und den Zuschlag für die Verwaltungskosten, den Unternehmergewinn (bei Erwerbsanstalten).

Für die Schadenvergütung gilt auch bei der F. der allgemeine, vielfach auch gesetzlich festgestellte Grundsatz, daß der Versicherungsnehmer aus der Versicherung niemals Gewinn ziehen soll. Deshalb wird, auch wenn der Wert der versicherten Gegenstände zur Zeit des Schadensfalles die Versicherungssumme übersteigt, doch nur die letztere, anderseits dann, wenn der versicherte Gegenstand beim Schadensfall einen geringern Wert als die Versicherungssumme hatte, nur nach dem geringern Werte vergütet. Ist das Versicherungsobjekt, das zu 10,000 versichert war, beim Schadensfall 20,000 wert, so werden bei Totalschaden doch nur 10,000 vergütet; war es 9000 wert, so werden bei Totalschaden 9000, bei teilweisem Verlust, z. B. bei Halbverlust, nur die verhältnismäßigen Beträge, dort mit 5000, hier mit 4500, vergütet; jedoch kann bei Partialschaden sich der Versicherte durch Zahlung einer höhern Prämie für den sogen. »premier risque« den Ersatz des ganzen Partialschadens in voller Höhe bis zu der durch die Versicherungssumme gezogenen Grenze sichern. Die Ermittelung des wirklichen Schadens und die Feststellung der Vergütung ist oft sehr schwer, wenn es an den nötigen Behelfen, Urkunden, Büchern, Zeugen etc. fehlt; sie muß dann durch Übereinkunft erfolgen. Sind mehrere Versicherer an dem Schaden (s. Rückversicherung) beteiligt, so hat jeder von ihnen nach Verhältnis seiner Versicherungssumme einzutreten.

Bei allen Anstalten, die Gebäude versichern, kann sich der Hypothekgläubiger durch einen besondern Sicherungsschein seine Rechte an dem abgebrannten Gebäude sichern. Hat nämlich der Gläubiger seine Forderungen bei dem Versicherer angemeldet, so erfolgt, wenn jener nicht ausdrücklich hierauf verzichtet, die Entschädigung nur behufs der Widerherstellung und nachdem diese gesichert worden. Zur Sicherung von Pfandrechten an versicherten beweglichen Sachen dient es, daß der Versicherer sich gewöhnlich im Versicherungsvertrag die Berechtigung ausbedingt, Pfandgläubigern, die ihr Pfandrecht vor dem Schadensfall bei ihm angemeldet haben, die Auszahlung der Entschädigung bis zur Höhe ihrer Forderung gegen Abtretung ihrer Rechte auch für den Fall zuzusichern, daß der Entschädigte selbst den Anspruch auf Entschädigung durch seine Schuld verloren ha:.

Für Sicherstellung des Hypothekengläubigers im Schadensfall war bisher nicht überall durch die Gesetzgebung gesorgt. Mit dem Inkrafttreten des Bürgerlichen Gesetzbuches 1. Jan. 1900 ist dies nunmehr durch die § 1127–1130 in gleichmäßiger Weise ge schehen. § 1127 sagt: Sind Gegenstände, die der Hypothek unterliegen, für den Eigentümer oder den Eigenbesitzer des Grundstückes unter Versicherung gebracht, so erstreckt sich die Hypothek auf die For derung gegen den Versicherer. Die Haftung der Forderung gegen den Versicherer erlischt, wenn der versicherte Gegenstand wiederhergestellt oder Ersatz für ihn beschafft ist. § 1128: Ist ein Gebäude versichert, so kann der Versicherer die Versicherungssumme mit Wirkung gegen den Hypothekengläubiger an den Versicherten erst zahlen, wenn er oder der Versicherte den Eintritt des Schadens dem Hypothekengläubiger angezeigt hat und seit dem Empfang der Anzeige ein Monat verstrichen ist. Die Anzeige darf unterbleiben, wenn sie untunlich ist; in diesem Falle wird der Monat von dem Zeitpunkt an berechnet, in dem die Versicherungssumme fällig wird. Im übrigen finden die für eine verpfändete Forderung geltenden Vorschriften Anwendung; der Versicherer kann sich jedoch nicht darauf berufen, daß er eine aus dem Grundbuch ersichtliche Hypothek nicht gekannt habe. § 1129: Ist ein andrer Gegenstand als ein Gebäude versichert, so bestimmt sich die Haftung der Forderung gegen den Versicherer nach den Vorschriften des § 1123, Abs. 2, Satz 1, und des § 1124, Abs. 1, 3. § 1130: Ist der Versicherer nach den Versicherungsbestimmungen nur verpflichtet, die Versicherungssumme zur Wiederherstellung des versicherten Gegenstandes zu zahlen, so ist eine diesen Bestimmungen entsprechende Zahlung an den Versicherten dem Hypothekengläubiger gegenüber wirksam.

Weitergehende Bestimmungen über die Sicherung des Hypothekengläubigers enthalten die landesherrlich genehmigten Reglements der öffentlichen Feuerversicherungsanstalten. Die öffentlichen und privaten Gesellschaften übernehmen auch mittels des vorerwähnten Sicherungsscheins die Verpflichtung, unveränderte Fortsetzung der Versicherung zu bewirken und den Hypothekengläubiger zu benachrichtigen, falls der Versicherte die Prämie nicht entrichtet, um ihm durch Zahlung der Prämie die Fortdauer der Versicherung zu sichern; sie benachrichtigen auch den Gläubiger, falls sie die Versicherung nicht mehr zu den bisherigen Bedingungen fortsetzen, oder sie aufheben oder vermindern wollen, und gewähren auch nach einem die Hälfte der Versicherungssumme übersteigenden Schaden auf Verlangen für eine gewisse Zeit nach dem Schadensfall noch Versicherung für den Rest.

Maßgebend für das Rechtsverhältnis zwischen Versicherer und Versichertem, den Versicherungsvertrag, sind die in jeder Police enthaltenen »allgemeinen Versicherungsbedingungen«, dann die allenfalls hinzugefügten besondern Klauseln. Erstere regeln das Verhalten des Versicherten bei Stellung des Antrags, beim Brandfall etc. sowie das bei Bemessung und Ersatz (»Regulierung«) von Schäden, bei Streitigkeiten, Regreßansprüchen etc. zu beobachtende Verfahren. Der Versicherte ist verpflichtet, die versicherten Gegenstände richtig zu deklarieren, bei Feuersbrunst nach Kräften zu helfen, baldigst Anzeige zu erstatten, nach Tunlichkeit Auskunft zu geben etc. Er verwirkt seinen Anspruch auf Schadenersatz, wenn er sich weigert, diese Auskunft zu geben oder die zur Schadenfeststellung erforderlichen Beweismittel zu liefern, wenn er absichtlich falsch deklarierte, seine Verpflichtung zu möglichstem Schutz vor Schadenfeuer versäumte, absichtlich den Schaden zu hoch berechnete, gerettete Sachen verheimlichte etc. Ferner erlischt auch der Vertrag und mit ihm die Pflicht des Versicherers zur Schadenvergütung, wenn die Prämienzahlung nicht rechtzeitig erfolgt. Die Klauseln verpflichten den Versicherten zu einer besonders vorsichtigen Behandlung des versicherten Gegenstandes, oder sie bezwecken eine Beschränkung der Ersatzpflicht, Vereinfachung und Erleichterung der Schadenregulierung etc.

Die Rechte und Pflichten des Versicherten sind in der Regel an Besitz oder Eigentum der versicherten Sache nicht gebunden. Bei einer Veränderung in dem Eigentumsrecht an Gebäuden ist im Zweifel anzunehmen, daß der laufende Versicherungsvertrag von dem neuen Erwerber fortgesetzt wird. Der Versicherer ist zur Auszahlung der Versicherungssumme erst nach vollständiger Klar- und Feststellung des Schadens verpflichtet, daher auch erst von diesem Zeitpunkt an Verzugszinsen gefordert werden können.

Die Geschichte der F. reicht bis zu den Gilden des Mittelalters zurück, deren Mitglieder bei Unglücksfällen solidarisch füreinander eintraten. Eigne »Brandgilden« gab es schon im 13. Jahrh. auf Island. Solche gildenartige, auf genossenschaftlicher Selbsthilfe beruhende Brandkassen (Gemeindevereine, Gemeindebrandkassen) finden sich seit dem 15. und 16. Jahrh. in großer Zahl. Dieselben waren meist kleine Gegenseitigkeitsanstalten. Doch hatte Schleswig-Holstein bereits im 17. Jahrh. eine große Landesbrandkasse, wie auch in Hamburg mehrere kleine Kassen zu einer großen vereinigt wurden. Seit Beginn des 18. Jahrh. wurden in Deutschland zur Abwehr des Brandbettels (Gewährung freien Bauholzes, Geldschenkungen), zur Hebung des Kredits und des Volkswohlstandes vielfach öffentliche Feuerversicherungsanstalten (Landesbrandkassen, Feuersozietäten oder Sozietäten in Preußen) vom Staate selbst oder auf dessen Anregung von Provinzial- oder Gemeindeverbänden errichtet und mit verschiedenen Privilegien ausgestattet, so 1701 und 1705 für Dorfschaftskreise in Brandenburg, 1706 in Berlin, 1729 in Kursachsen etc. Als erste private Erwerbsgesellschaft wurde 1710 in England die Sun-Fire-Office gegründet, die, in dem Hamburger Zweiggeschäft des Phönix 1786 nach Deutschland übertragen, hier Boden gewann und zur Gründung einheimischer großer Gesellschaften führte. 1812 wurde die Berlinische, 1819 die Leipziger Feuerversicherungsgesellschaft auf Aktien, 1820 die Gothaer Feuerversicherungsbank für Deutschland auf Gegenseitigkeit, 1825 die Aachen-Münchener Anstalt und dann in rascher Folge noch viele andre errichtet. Diese Privatgesellschaften haben die Mobiliarversicherung sowie eine vollständigere Klassifikation der Risiken, mit entsprechender Tarifierung der Prämien je nach der Verschiedenheit der Gefahr, eingeführt und damit auch zur Verbesserung des Feuerlösch- u. Rettungswesens sowie zur Erhöhung der Feuersicherheit beigetragen. Dann wurde durch sie auch die Rückversicherung ausgebildet.

Gegenwärtig bestehen in Deutschland drei Gattungen von Feuerversicherungsanstalten: 1) Die öffentlichen Anstalten (solche gibt es auch in Österreich, Skandinavien etc.); 2) die privaten Gegenseitigkeitsgesellschaften. Bei diesen tragen alle Versicherten gemeinschaftlich den Schaden, und zwar wird entweder die aufzubringende Summe unter die Mitglieder verteilt und postnumerando von diesen gezahlt, oder es wird eine bestimmte Prämie pränumerando erhoben und nach Ablauf der Versicherungszeit der verbliebene Überschuß zurückgezahlt, bez. wenn größere Schäden eingetreten sind, Nachzahlung bis zu einem festgesetzten Vielfachen der Prämie gefordert. 3) Die privaten Aktiengesellschaften als Erwerbsgesellschaften. Bei diesen übernehmen Kapitalisten (Aktionäre) die Versicherung gegen Zahlung einer von vornherein festgesetzten Prämie. Wie der Gewinn des Geschäfts der Gesellschaft zufließt, so hat sie auch Verluste zu tragen.

Zwar beruhen die öffentlichen Anstalten auch auf Gegenseitigkeit, doch unterscheiden sie sich von den pri vaten Gegenseitigkeitsgesellschaften dadurch, daß sie durch öffentliche Beamte auf Grund von Gesetzen und Verordnungen verwaltet werden. Sie genießen oft wichtige Privilegien. Zum Teil besteht zu ihren Gunsten ein unmittelbarer Versicherungszwang, indem alle von der betreffenden Anstalt für versicherungsfähig gehaltenen Gebäude bei ihr versichert werden müssen, oder es ist der Zwang ein mittelbarer, indem der Anstalt das Versicherungsmonopol eingeräumt, im übrigen aber es der freien Entschließung der Interessenten überlassen wurde, ihre Gebäude überhaupt versichern zu lassen. Ein solches Monopol besteht im Königreich Sachsen, in Bayern, Württemberg, Baden, Hessen etc. Zuweilen wird den Interessenten gestattet, Gebäude, welche die Sozietäten nicht versichern wollen, sowie Werte der Versicherungsobjekte, die über die den Sozietäten zukommenden Maximalbeträge hinausgehen, bei Privatgesellschaften zu versichern. Dann haben die öffentlichen Anstalten für F. nach der deutschen Konkursordnung ihrem Schuld ner gegenüber wegen rückständiger Abgaben und Leistungen ein Vorzugsrecht im Konkurs. Monopole für Mobiliarversicherung bestehen in Deutschland nicht.

Die Frage, ob Verstaatlichung der F., oder ob private Versicherung und im letztern Fall, ob Gegenseitigkeits- oder ob Aktiengesellschaft am Platze sei, ist noch nicht zum Abschluß gekommen. Anzuerkennen aber ist, daß das Nebeneinanderbestehen verschiedener Arten von Anstalten auf die Einrichtung des Versicherungswesens und auf die Prämienbemessung einen günstigen Einfluß ausgeübt hat. In den Verbänden, d. h. Vereinen zur Versicherung der Risiken gleicher Gattung von Industriezweigen bei einer Gesellschaft, hat man die Vorteile der Aktiengesellschaft (feste Prämien ohne Nachschußpflicht) mit denen der Gegenseitigkeitsanstalten (Anteil an Verwaltung und Gewinn) zu verbinden gesucht. Eine zureichende gesetzliche Regelung der F. fehlte bisher. Vorhandene Bestimmungen allgemeiner Gesetzbücher oder von einzelnen Gesetzen waren teils lückenhaft, teils veraltet. Meist ist unter Präventivkontrolle (ortspolizeilicher Prüfung der Versicherungsanträge)die Versicherung über bestimmte Prozente der Taxe hinaus, z. B. Baden über 80 Proz., um Brandstiftungen vorzubeugen, verboten, während anderseits in Hamburg Gebäude mit 10 Proz. über den Taxwert hinaus versichert zu werden pflegen. Ebenso wie die Überversicherung (Versicherung über den Taxwert) ist auch die Doppelversicherung (Versicherung eines Gegenstandes bei verschiedenen Anstalten) meist verboten und als Betrug strafbar. Für die Gebäudeversicherung besteht in manchen Ländern die Vorschrift, daß die Brandentschädigungsgelder in der Regel nur zum Zwecke des Wiederaufbaues und der Wiederherstellung der abgebrannten oder beschädigten Gebäude verwendet werden dürfen. Eine einheitliche Regelung nicht nur des Feuerversicherungs-, sondern des gesamten Versicherungsrechts ist nunmehr für das Deutsche Reich durch das am 1. Jan. 1902 in Kraft getretene Reichsgesetz über die privaten Versicherungsunternehmungen vom 12. Mai 1901 (s. Versicherung) erfolgt. Für gleichartige Behandlung des Geschäfts und zu gemeinsamer Abwehr unlautern Konkurrenztreibens haben 18 deutsche Anstalten 1873 einen besondern Verband mit juristischer Persönlichkeit gebildet. Eine ähnliche Einrichtung besteht in Österreich. Ebenso haben die deutschen öffentlichen Feuerversicherungsanstalten sich 1872 zu einem Verband zusammengeschlossen, der die Förderung ihrer Interessen bezweckt und in einer Rückversicherungsabteilung die gegenseitige Rückversicherung dieser Anstalten betreibt.

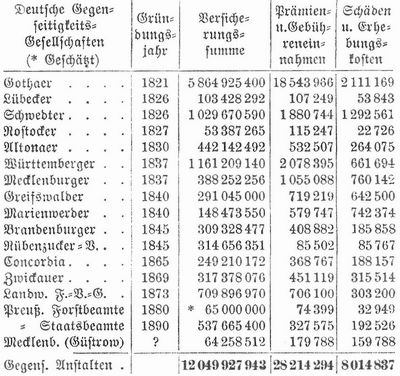

In Deutschland gab es Ende 1901: 54 öffentliche Anstalten, darunter 30 Zwangsanstalten und 24 ohne Monopol. Von den Privat-Feuerversicherungsgesellschaften auf Gegenseitigkeit wurden mehrere bereits in der ersten Hälfte des 17. Jahrh. gegründet. Die ältesten derselben sind die Tiegenhofsche Brandordnung von 1623, die Neuenkirchener Gilde von 1637 und die Seestermüher Kathner-Brandgilde von 1641. Allein in Preußen arbeiten 242 solcher (hier und da auch wohl Brandgilden genannter) Gesellschaften, zu denen dann noch etwa 20 nicht in Preußen konzessionierte, im Deutschen Reich domizilierende kommen. Ihre Verteilung über Deutschland ist eine sehr verschiedenartige. Am dichtesten sind sie in Schleswig-Holstein. Ein Drittel jener Gesellschaften versichern nur Immobilien und diese meist nur in Einer Provinz, gegen zwei Drittel nur Mobilien, davon nur wenige in mehr als Einer Provinz. An größern Gegenseitigkeitsanstalten bestehen zurzeit 17, von denen die größte, die Feuerversicherungsbank für Deutschland in Gotha, in ganz Deutsch land arbeitet und ebenso wie der Lübecker Feuerversicherungsverein der Landbewohner sowohl Immobilien als auch Mobilien versichert. Ihr Stand war Ende 1902:

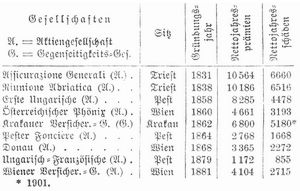

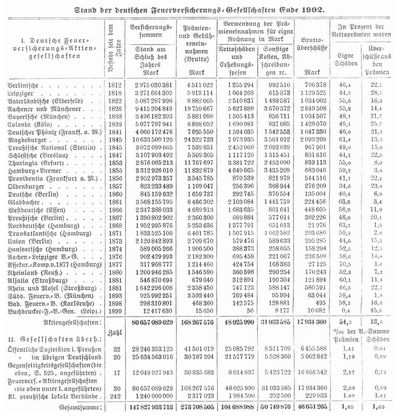

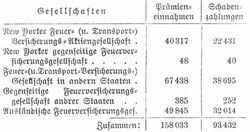

Von deutschen Feuerversicherungsgesellschaften auf Aktien gab es 1902: 30 direkt arbeitende und 26 Rückversicherungsgesellschaften. Viele dieser Gesellschaften betreiben auch außerhalb Deutschlands Geschäfte, während umgekehrt fremde, insbes. englische Gesellschaften in Deutschland arbeiten. Über den dermaligen Stand der deutschen Feuerversicherungsgesellschaften, insbes. der Aktiengesellschaften, gibt die Tabelle auf S. 526 Aufschluß.

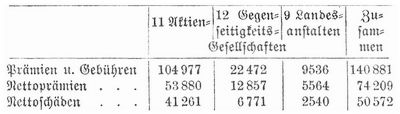

In Österreich-Ungarn betrieben 1902, abgesehen von 258 lokalen Feuerversicherungsvereinen, 32 Gesellschaften die F. direkt. Die Geschäftsergebnisse dieser Gesellschaften in Österreich-Ungarn wiesen 1902 aus in 1000 Kronen:

Außerdem arbeiten in Österreich 3 ausländische Gesellschaften, die 1902: 3,9 Mill. Kr. Bruttoprämien, 1,9 Nettoprämien und 1,3 Schadenzahlungen für eigne Rechnung hatten. Die Gegenseitigkeitsgesellschaften versichern vornehmlich Wohnhäuser und Mobilien und geben gefährlichere Risiken zum größten Teil an Rückversicherer ab. 1902 war der Stand der 9 größten Gesellschaften (in 1000 Kronen):

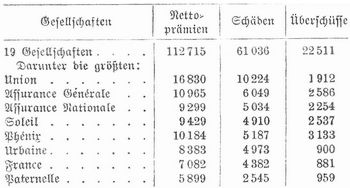

In Frankreich wurde 1745 in Paris eine Immobilienkasse, 1819 die erste Aktiengesellschaft, die Compagnie d'Assurances générales gegründet. Gegenwärtig bestehen neben vielen kleinen Gegenseitigkeitsgesellschaften 12 größere wechselseitige und 19 Aktiengesellschaften. Für 1901 ergab sich folgender Stand der Aktiengesellschaften, bez. der größern unter ihnen (in 1000 Frank):

In der Schweiz bestehen 18 monopolisierte Kantonalbrandkassen, die meist Anfang dieses Jahrhunderts unter Auflösung einer größern Anzahl von Privatgegenseitigkeitsgesellschaften von den Regierungen ins Leben gerufen wurden, außer ihnen eine 1826 gegründete Gegenseitigkeitsgesellschaft (Schweizer Mobiliarversicherung in Bern), seit 1874 die kleine Anstalt Emmenthal (Biglen) und 2 Aktiengesellschaften, die Baseler und die Helvetia zu St. Gallen (jene 1902 mit 7,1 Mill. Fr. Prämieneinnahmen und 4,9 Mill. Fr. Schadenzahlungen, diese mit 6,8 Prämien einnahmen und 4,5 Schadenzahlungen). Außerdem arbeiten noch 14 ausländische (darunter 5 deutsche und 7 französische) Gesellschaften in der Schweiz.

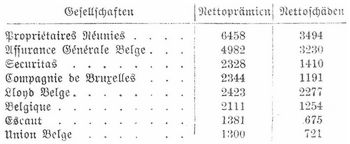

In Belgien, wo zahlreiche Feuerversicherungs-Gesellschaften bestehen, hatten 1901 über 1 Mill. Fr. Prämieneinnahmen (in 1000 Frank):

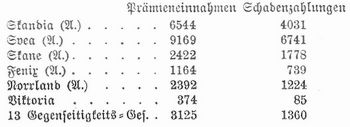

Die Niederlande haben eine große Anzahl (meist kleine) Gesellschaften; die älteste zu Amsterdam seit 1771. Von den größern sind zu erwähnen die Nederland und die Nederlandsche Maatschappij von Brandverzekering. In Italien betreiben 19 Gesellschaften, darunter mehrere ausländische (insbes. die Generali und die Riunione in Triest), die F. Diese hatte 1901 eine Prämieneinnahme von 30,5 und Schadenzahlungen von 17,4 Mill. Lire, die Triester Gesellschaften allein 11,8 und 6,8 Mill. Fr. In Spanien sind neben 5 einheimischen viele ausländische Gesellschaften tätig Die größte ist die Unión y El Fénix Espanol. Rußland besitzt 144 Gesellschaften, darunter 69 städtische, 34 landschaftliche, 29 staatliche und 15 Aktiengesellschaften, letztere 1901 (mit Ausnahme einer Gesellschaft, über die keine Mitteilungen vorliegen) mit 84,6 Mill. Rubel Prämieneinnahmen und 31,2 Mill. Rub. Schadenzahlungen. In Skandinavien haben fremde Gesellschaften ohne besondere Konzession Zutritt. Schweden hat 6 Aktien-, 13 Gegenseitigkeitsgesellschaften. Es hatten 1901 (in 1000 Kronen):

Die Aktiengesellschaften betreiben verhältnismäßig viele Geschäfte im Ausland. In Norwegen hatten 6 Gesellschaften 1901: 2,98 Mill. Kronen Prämieneinnahmen und 2,17 Mill. Kr. Schadenzahlungen. Dänemark hat mehrere gut geleitete Anstalten, insbes. kleinere Gegenseitigkeitsanstalten. Die größten sind die Allgemeine Brandversicherung für Landgebäude, die Nye Danske und die Kjobenhavnske. In Rumänien besteht der Dacia Romania und die Nationala, 1901 jener mit 4,68 Mill. Fr. Prämieneinnahmen und 0,97 Mill. Fr. Schadenzahlungen, diese mit 4,37 und 0,36 Mill. Fr. In Griechenland besteht jetzt die La Nationale, in der Türkei, wo etwa 20 fremde Gesellschaften arbeiten, wurde mit der Société générale ottomane d'assurance ein Versuch gemacht.

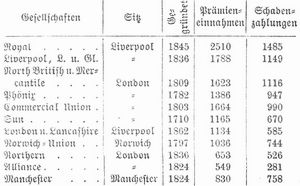

In Großbritannien ist die F. sehr entwickelt. Im 17. Jahrh. wurden öffentliche Brandhilfskassen für Immobilien, dann für Mobilien gegründet, später traten an deren Stelle Privatanstalten, heute ist der Betrieb fast ausschließlich gewerblicher Natur. Die ersten modernen Anstalten sind die 1696 auf Gegenseitigkeit gegründete Hand in hand und die 1710 errichtete Sun-Fire-Office in London. 1901 war bei den Gesellschaften mit über 500,000 Pfd. Sterl. Prämieneinnahmen (in 1000 Pfd. Sterl.):

Im ganzen hatten die englischen Kompanien 1901: 20,27 Mill. Pfd. Sterl. Prämieneinnahmen und 12,86 Mill. Pfd. Sterl. Schäden. Sie haben in der letzten Zeit namentlich wegen des vielfach verlustreichen Geschästs in den Vereinigten Staaten und in Kanada ungünstig abgeschlossen.

Die Vereinigten Staaten von Nordamerika hatten schon 1787 eine eigne Gesellschaft, die Knickerbocker-Company in New York. Heute arbeitet daselbst neben vielen einheimischen eine große Anzahl fremder Gesellschaften. Im ganzen 1901: 115 größere Feuerversicherungsgesellschaften, von denen jedoch 1901 nur 17 (darunter 6, die zugleich Transportversicherung betreiben) mit kleinem Gewinn, 98 mit Verlust arbeiteten, hauptsächlich infolge der durchaus ungenügenden Prämientarife. Wären nicht die Kapitalerträge der Anstalten vorhanden gewesen, so würde die Zahlung der Dividenden, die Remessen an die Zentralbureaus und der Ausfall im Versicherungsgeschäft einen Verlust im Betrag von 15,5 Mill. Doll. ergeben haben. Es stellten sich für 1901 in 1000 Dollar:

Die in Deutschland, Frankreich etc. in Angriff genommene F. gegen Waldbrände (Forstversicherung) hat keine größere Ausdehnung gewonnen.

Vgl. Weskamp von Liebenburg, Handbuch zur Vornahme von Schätzungen an Gebäuden und landwirtschaftlichen Gütern bei Annahme von Versicherungen und Brandschadenerhebungen (Wien 1876); Seuthe, Hilfsbuch für Gebäudetaxation zu Feuerversicherungszwecken (Jena 1894); I. Hopf, Aufgaben der Gesetzgebung im Gebiete der F. (Berl. 1880); A. Wagner, Versicherungswesen, in »Schönbergs Handbuch der politischen Ökonomie«, Bd. 2 (4. Aufl., Tübing. 1894); Kummer, Die Gesetzgebung der europäischen Staaten, betreffend die Staatsaufsicht über die privaten Versicherungsanstalten (Bern 1883); W. Schäfer, Die Verstaatlichung des Feuerversicherungswesens (Hannov. 1884); Kaßner, Rechts- und Verwaltungsgrundsätze in Feuerversicherungsangelegenheiten (Berl. 1885); Emminghaus, im »Handwörterbuch für Staatswissenschaften«, Bd. 3 (2. Aufl., Jena 1900); Rasch, Zur Frage des Versicherungswertes in der F. (das. 1892); Prange, Die Theorie des Versicherungswertes in der F. (das. 1895–1902, Teil 1 u. 2); Silberberg, Handbuch für die Leitung und Praxis der deutschen und der in Deutschland arbeitenden nichtdeutschen Feuerversicherungsgesellschaften (Altona 1895); Uhlemann, Die preußischen Feuerversicherungsgesetze etc. (Königsb. 1899); Hager, Die öffentlich-rechtliche Regelung des Privatversicherungswesens in Deutschland (Berl. 1900); H. und K. Brämer, Das Versicherungswesen (Leipz. 1894); v. Knebel-Doeberitz, Das Feuerversicherungswesen in Preußen (Berl. 1903). Statistisches in Ehrenzweigs »Assekuranz-Jahrbuch« (Wien) und in Wallmanns »Deutschem Versicherungskalender« (Berlin). Vgl. Rückversicherung und Versicherung.

http://www.zeno.org/Meyers-1905. 1905–1909.