- Lebensversicherung

Lebensversicherung. Im weitesten Sinn ist L. eine Versicherung, bei der die Leistung des Versicherers durch den Eintritt vollkommen (z. B. Militärdienst) oder wenigstens dem Zeitpunkt ihres Eintrittes nach ungewisser zeitlicher Vorgänge (Tod) des menschlichen Lebens allein (z. B. kurze L.) oder mit (z. B. Unfall-, Invalidenversicherung) bedingt ist. Im engern Sinn ist L. eine Versicherung, bei der jene Leistung allein durch Eintritt jener zeitlichen Vorgänge des menschlichen Lebens bedingt ist. Diese L. ist entweder Kapital- oder Rentenversicherung, je nachdem die Leistung des Versicherers eine einmalige Kapitalleistung (Versicherungssumme) oder die Leistung fortgesetzter (gleichmäßiger, steigender oder abnehmender) Renten ist. Näheres über Rentenversicherung s. d. Im engsten Sinn ist L. nur die Kapitalversicherung. Sie zerfällt in vier Arten: 1) Versicherung einfach auf den Todesfall, Todesversicherung (Leistung des Versicherers nur beim Eintritte des Todes); 2) Erlebensversicherung, Versicherung auf den Erlebensfall (Leistung nur beim Erleben eines gewissen Alters), gewöhnlich Aussteuerversicherung (Unterart: Militärdienst); 3) abgekürzte L., gemischte L. oder Alternativversicherung (Leistung des Versicherers im Falle des Erlebens eines gewissen Alters und beim Tode vor diesem Alter); 4) kurze Versicherung (bei Tod innerhalb eines vorausbestimmten Zeitraumes). Weitere Verschiedenheiten innerhalb der Kapitalversicherung beziehen sich auf die Art der Zahlung der Prämie, d.h. der Gegenleistung, die der Versicherungsnehmer (Versicherte) an den Versicherer zu entrichten hat, auf die Art des Anteils der Versicherungsnehmer an dem Reingewinn des Versicherungsunternehmens (Dividende), auf die Höhe der Versicherungssumme, die versicherten Personen und die Versicherungsunternehmen. Die Prämienzahlung ist entweder eine lebenslängliche oder einmalige (dann natürlich eine größere Summe) oder eine abgekürzte, d.h. auf eine bestimmte Reihe von Jahren oder bis zu einem bestimmten Zeitpunkt (z. B. bis zu eintretender Invalidität) beschränkte (auch hier dann entsprechende höhere Prämien). Die nicht einmaligen Prämien sind Jahresprämien, für deren Entrichtung jedoch halb- oder vierteljährliche, ja auch monatliche und wöchentliche Raten unter entsprechender Verzinsung der gestundeten Beträge zugestanden werden. Die Jahresprämie als solche (die Bruttoprämie) ist regelmäßig eine sich gleichbleibende, d.h. eine Durchschnittsprämie. An sich wäre es gerecht, mit den zunehmenden Jahren die Prämie zu steigern; diese aber würde im höhern Alter geradezu unerschwinglich. Daher wird gewöhnlich die Prämie lediglich nach dem Eintrittsalter so bemessen, daß sie sich für die ganze Zahlungszeit gleich bleibt. In neuerer Zeit haben amerikanische Gesellschaften, die sogen. Assessment Societies (assessment = Abgabe), jene mit dem Alter steigende Prämie eingeführt. Das leichtgläubige Publikum wird dadurch leichter für die Versicherung gewonnen. Ein drittes Prämiensystem ist das Umlageverfahren; hier wird nur für jeden wirklichen Sterbefall, aber von allen Versicherungsmitgliedern, die fällige Versicherungssumme durch gleichmäßige Abgaben (d.h. ohne Rücksicht auf das Lebensalter) erhoben. Viele Sterbekassen haben dies System. Es läßt sich aber mit Garantie für Erhaltung der Kasse nur bei Zwangskassen dauernd durchführen; denn es führt, wenn nicht fortwährend junge Leute beitreten, zu fortwährender Steigerung der Jahresbeiträge und schreckt so vom Zutritt ab. Die einfachste und älteste Form der Dividendenverteilung ist die nach Maßgabe der Jahresprämie mit einer in der Hauptsache gleichbleibenden Dividende. Das Gegenteil, bei der Mehrzahl der deutschen Gesellschaften nun eingeführt, ist die Verteilung der nach der Versicherungsdauer steigenden Dividende und zwar entweder nach der Summe aller gezahlten Prämien, oder nach der Prämienreserve (Deckungskapital), die der Versicherer für jeden Versicherungsfall aus den gezahlten Prämien bildet. Hierdurch wird der Vorteil erreicht, daß mit zunehmendem Alter, wo die Erwerbskraft nachläßt, die Beitragslast sich mindert. In Deutschland wird die Jahresdividende zumeist an der Jahresprämie in Abzug gebracht. Man unterscheidet danach Brutto- und Nettoprämie. Nettoprämie ist die nach Abzug der Dividende zu zahlende Jahresprämie; Bruttoprämie die Prämie ohne Dividendenabzug. In England und teilweise auch in Nordamerika ist es üblich, durch die Dividende nicht die Prämie herabzumindern, sondern die Versicherungssumme zu erhöhen; neuerdings bei manchen deutschen Anstalten wahlweise Dividendenabzug oder Kapitalerhöhung. Nach der Höhe der Versicherungssumme ist die Kapitalversicherung im engern Sinn und die Versicherung kleiner Summen (Sterbekassen-, Volks-, Arbeiterversicherung) zu unterscheiden. Bei letzterer findet die Prämienzahlung regelmäßig wöchentlich statt, auch entfällt meist die ärztliche Untersuchung. Nach den versicherten Personen sind zu unterscheiden: Versicherung für eigne, für fremde Rechnung, Fremdversicherung (auf das Leben des Versicherten durch den Versicherungsnehmer), einfache und wechselseitige (verbundene, z. B. Ehepaar) Überlebensversicherung (d.h. Fälligkeit des Kapitals nur im Überlebensfall der einen Person oder beim Tode der von beiden Personen zuerst oder zuletzt sterbenden).

Was die gesetzliche Normierung der L. in Deutschland anlangt, so hat die öffentlich-rechtliche Seite durch das Reichsgesetz über die privaten Versicherungsunternehmungen vom 12. Mai 1901 eine grundlegende Regelung erfahren. Weitere Aufsichtsgesetze bestehen in der Schweiz seit 1885, in Dänemark seit 1904 und in Frankreich seit 1905. Entwürfe zu solchen Gesetzen sind schon verfaßt in Österreich, Norwegen, Holland und Italien. Die Regelung der privatrechtlichen Seite steht in Deutschland in nächster Aussicht; es ist bereits nach vielseitigen Beratungen der Entwurf eines Gesetzes über den Versicherungsvertrag vom Bundesrat genehmigt worden. Auch in fast allen der genannten Länder werden zurzeit Vertragsgesetze vorbereitet.

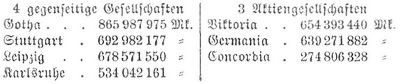

In bezug auf die Versicherer unterscheidet man Gegenseitigkeits- und Erwerbs- (ausschließlich Aktien-) Gesellschaften. Bei der Gegenseitigkeitsgesellschaft sind die Versicherungsnehmer als solche Mitglieder der Gesellschaft, bei der Aktiengesellschaft nicht. Dort hat die Prämie nur den Charakter einer Anzahlung; bei schlechtem Geschäft kann die Prämie erhöht werden, die Prämie ist daher eine sogen. offene (vgl. jedoch auch § 21, Abs. 2, des Gesetzes über die privaten Versicherungsunternehmungen vom 12. Mai 1901); hier fehlt eine solche Nachschußpflicht der Versicherten, ist die Prämie eine feste. Dort haben die Versicherten gesetzlichen Anspruch auf Anteil am Jahresüberschuß, hier nicht. Neuerdings gewähren der Konkurrenz wegen die Aktiengesellschaften statutarisch den Versicherungsnehmern bei höhern Prämiensätzen Gewinnanteil (in Deutschland im Durchschnitt 3/4, 1/4 den Aktionären). Aktienprinzip ist hier weniger notwendig als bei andern Versicherungsarten, denn in der Prämienreserve liegt die Deckung der Verbindlichkeiten, daher ist das Aktienkapital verhältnismäßig gering und meist nur zu einem geringen Teil eingezahlt. Die Ausgaben für andre als Versicherungszwecke (Versicherungssummen) sind bei der Gegenseitigkeitsanstalt geringer, denn es entfallen die Gewinnansprüche der Aktionäre, allein wegen der Geringfügigkeit des Aktienkapitals fällt dieser Vorzug nicht schwer ins Gewicht. Dazu kommt, daß junge Gegenseitigkeitsanstalten doch auch ein Garantiekapital brauchen. In der Praxis haben sich die Unterschiede bei den bessern Vertreterinnen beider Unternehmungsformen vielfach ausgeglichen. In Deutschland betrugen 1904 die Verwaltungskosten bei allen 46 Gesellschaften durchschnittlich 14,8 Proz. der Jahreseinnahme, bei den gegenseitigen 10,3 Proz., bei den auf Aktien beruhenden 17,7 Proz. Unverkennbar ist hier der Einfluß namentlich der vier großen deutschen Gegenseitigkeitsanstalten in Gotha, Leipzig, Stuttgart und Karlsruhe.

In den Geschäftsresultaten der Lebensversicherungsgesellschaften zeigt sich eine viel größere Gleichmäßigkeit als in denjenigen fast aller andern Versicherungsinstitute, weshalb das Gegenseitigkeitsprinzip sich besonders bei der L. bewährt hat, so daß die alten großen deutschen Anstalten dieser Art ziemlich gleichmäßig hohe Überschüsse erzielen, während freilich der Mangel an einem genügenden Gründungskapital, an Erfahrungen und hinreichendem Versicherungsbestand einige junge Gesellschaften zur Einforderung von Nachschüssen genötigt hat. In den letzten Jahren haben auch die strengen Anforderungen der Aufsichtsbehörde in Verbindung mit der immer schärfer auftretenden Konkurrenz manche kleine Gesellschaften zum Anschluß an leistungsfähigere Anstalten geführt. Der Grund für jene Gleichmäßigkeit der Geschäftsergebnisse liegt darin, daß man in dem Absterben einer großen Anzahl von Menschen, in den Zahlenverhältnissen sowohl der innerhalb der einzelnen Zeitabschnitte, z. B. Jahre, Sterbenden zu den Überlebenden als auch der in den einzelnen Altersjahren Sterbenden zu den Gleichalterigen, eine gewisse relativ große Stetigkeit beobachtet, dieselbe in den sogen. Sterblichkeits- (Mortalitäts-) Tafeln statistisch festgestellt und die mittlere Lebensdauer der Menschen sowie die wahrscheinliche Lebensdauer von Personen eines bestimmten Alters zu berechnen gelernt hat, womit für die Berechnung der Lebensversicherungsprämien eine weit festere, wissenschaftlichere Grundlage als für die andrer Versicherungsprämien gegeben ist. Schon zu Ausgang des 17. Jahrh. wurden von einzelnen Gelehrten, zuerst von Halley nach den Totenlisten der Stadt Breslau 1693, Sterblichkeitstafeln berechnet; bei der Ungenauigkeit der Beobachtungen, die diesen Tafeln zugrunde liegen, können die letztern indes keinen besondern Anspruch auf Zuverlässigkeit erheben. In der Folge wurde eine große Anzahl von Tafeln veröffentlicht und darunter in neuerer Zeit auch solche, zu denen die Erfahrungen einzelner Lebensversicherungsanstalten selbst benutzt worden waren. Diese letztern Tafeln sind natürlich für Lebensversicherungszwecke die geeignetsten. Zu diesen gehören die sogen. Tafel der 17 englischen Gesellschaften (1843), die Tafel der 20 englischen Gesellschaften (1869). die Tafel der 23 deutschen Gesellschaften. (1883). Nicht nur nach dem Alter, sondern auch nach der Versicherungsdauer abgestuft sind die von Karup 1903 abgeleitete neue Tafel der Gothaer Lebensversicherungsbank (aus den Erfahrungen dieser Anstalt von 1852–96) sowie die aus den Beobachtungen der Jahre 1863–93 hervorgegangenen neuen britischen Sterblichkeitstafeln 1903, von dem englischen Institute of Actuaries und der Faculty of Actuaries in Scotland gemeinschaftlich bearbeitet. Schon die oberflächliche Betrachtung der Mortalitätstafel zeigt, daß von einer Anzahl gleichalteriger Personen im Durchschnitt während eines gewissen Zeitraumes, also z. B. während eines Jahres, um so mehr sterben, je älter diese Personen sind. Vgl. den Artikel »Lebensdauer« im »Handwörterbuch der Staatswissenschaften«, Bd. 5 (2. Aufl., Jena 1900).

Niemand, der eine Versicherung eingehen will, sollte es versäumen, sich vorher eingehend über die Versicherungsbedingungen zu informieren, unter denen in neuerer Zeit namentlich die Unanfechtbarkeit, Unverfallbarkeit, Weltpolice und Kriegsversicherung bedeutsam geworden sind. Bei Nichtzahlung einer Prämie leisten die Gesellschaften meist nach Wahl des Versicherungsnehmers teilweise Herauszahlung der Prämienreserve (Rückkauf), oder sie gewähren in Höhe dieser Reserve eine neue, prämienfreie Police (also Umwandlung in eine Versicherung mit einmaliger Prämienzahlung). Einige Gesellschaften gewähren den Versicherungsnehmern einen solchen Anspruch auf Umwandlung für eine Reihe von Jahren nach stillschweigender Einstellung der Prämienzahlung.

Die L. ist nicht, wie oft behauptet wird, eine moderne Einrichtung, sondern sie besteht in der Form der Sterbekassen (s. d.), die sich in nichts Wesentlichem von den großen Lebensversicherungsgesellschaften unterscheiden, seit uralten Zeiten in germanischen Ländern und ist neuerdings auch als unter den alten Römern vorkommend nachgewiesen worden. Modern ist nur die jetzige, auf den oben angegebenen wissenschaftlichen Fortschritten beruhende Lebensversicherungstechnik und die großartigere Verallgemeinerung des Geschäftsbetriebs der Lebensversicherungsgesellschaften. Beide überkamen wir, wie die neuern Formen des Versicherungswesens überhaupt, aus England, wo 1698 und 1699 die zwei ersten modernen Lebensversicherungsanstalten (Mercers' Company und Society of Assurances for Widows and Orphans), 1706 die gewöhnlich als die älteste Anstalt angesehene Amicable oder Perpetual Assurance in London, gegründet wurden und das Lebensversicherungswesen einen gewaltigen Aufschwung genommen hat.

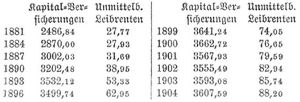

In Deutschland sind die ältesten Anstalten die Gothaer Lebensversicherungsbank (1827 von E. W. Arnoldi [s. d.] auf Gegenseitigkeit gegründet) und die deutsche Lebensversicherungs- (Aktien-) Gesellschaft zu Lübeck (1828 gegründet). Über die Entwickelung und den jetzigen Stand der deutschen Lebensversicherungsanstalten geben die beifolgenden Tabellen 1–111 Auskunft. Außer diesen Anstalten und einer sehr großen Zahl Sterbekassen wirken in Deutschland noch ausländische, namentlich österreichische, auch schweizerische, holländische sowie die nordamerikanischen Gesellschaften Germania und New York. Die straffere staatliche Aussicht hat viele ausländische Gesellschaften veranlaßt, lieber auf deutschen Kundenkreis zu verzichten, so die New Yorker Equitable und Mutual, die Londoner Union und Gresham. Das Gesetz über die privaten Versicherungsunternehmungen vom 12. Mai 1901 formulierte in den § 85–91 die Staatsaufsicht für die ausländischen Gesellschaften in strenger Weise. Fast in allen Kulturstaaten und Weltteilen ist jetzt die L. verbreitet, zumeist in geringerm Umfang als in Deutschland, in England aber und in den Vereinigten Staaten Nordamerikas in weit größerm Maße.

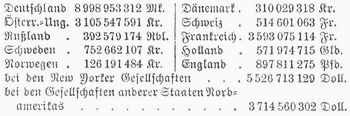

Die wirtschaftliche Bedeutung der L. veranschaulichen folgende Zahlen. Nach einer Schätzung sollen in allen Ländern zusammen 1860 für etwa 4800, 1870 für 17,200, 1880 für 22,400 und 1890 für rund 39,900 Mill. Mk. Lebensversicherungen in Kraft gewesen sein. Noch besser vergegenwärtigt folgende Statistik die hohe wirtschaftliche Bedeutung der L. Im J. 1903 betrug der Versicherungsbestand in:

Die drei großen amerikanischen Lebensversicherungsgesellschaften (Equitable, Mutual, New York) hatten außer in Europa und den Vereinigten Staaten in Asien, Afrika, Australien, Südamerika, Zentralamerika, Westindien etc. an Versicherungssummen aufzuweisen (in Millionen Dollars):

Stand der Lebensversicherung in den Hauptländern.

(Hierzu Textbeilage: »Statistik der Lebensversicherungs-Gesellschaften«, Tabellen I-IV.)

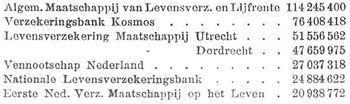

In Deutschland bestanden 1904: 19 Gegenseitigkeits- und 27 Aktienanstalten. Ihr Gesamtversicherungsbestand an lebenslänglicher und abgekürzter Todesfallversicherung betrug 7725 Mill. Mk. Kapital, mit Lebensfall- und Volksversicherung 9473 Mill. Mk. In der eigentlichen L. haben 24 Anstalten einen Versicherungsbestand von je mehr als 100 Mill. Mk. Von diesen sind 8 Gegenseitigkeitsanstalten u. 16 auf Aktien gegründet. 7 Gesellschaften wiesen 1904 hierin einen Versicherungsbestand über 250 Mill. auf, nämlich

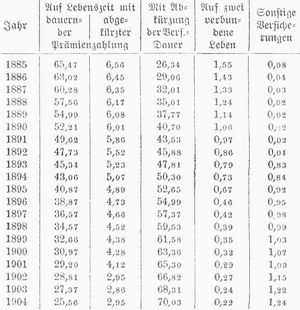

Diese 7 Anstalten sind an der Gesamtsumme der eigentlichen L. mit rund 4340 Mill. Mk., also weit über die Hälfte, beteiligt. In neuerer Zeit wird in Deutschland mehr und mehr die abgekürzte L. bevorzugt, die der Versorgung Hinterbliebener, aber auch des eignen Alters dient. Sie beträgt jetzt etwa 70 Proz., die Versicherung einfach auf Lebenszeit 25 Proz. und die mit abgekürzter Prämienzahlung 3 Proz. des Bestandes. Wie sich dieser nach den verschiedenen Versicherungsformen in Deutschland entwickelt hat, zeigt die folgende Übersicht in Prozenten des Gesamtbestandes der eigentlichen L.

Die abgekürzte Versicherung, 1841 von der Gotha er Bank in die deutsche L. eingeführt, entwickelte sich zunächst nur langsam. Sie stieg dann

des Bestandes. Dagegen hat die einfache Lebenszeitversicherung, die 1881 noch vier Fünftel des Bestandes bildete, verhältnismäßig immer mehr abgenommen. In den letzten Jahren ist sie auch absolut etwas zurückgegangen; zurzeit bestehen noch derartige Versicherungen über rund 1800 Mill. Mk.

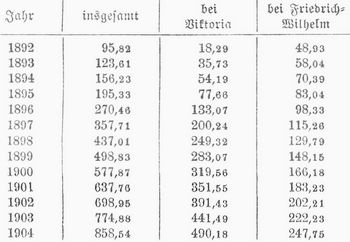

Auch folgende Mischungen sind zu erwähnen. Es wird bei etwa eintretender Invalidität des Versicherten öfters Zahlung einer Rente nebst Aufhören der Prämienzahlung oder Gewährung einer Bonifikation bei Erreichung eines gewissen Alters zugesichert. Das eine ist Verbindung von L. mit beschränkter Prämienzahlung und Invaliditätsversicherung, das andre von Todes- und Erlebensversicherung. Versicherungen auf kurze Zeit sind wenig üblich. Vorteilhafter als verbundene Überlebensversicherung ist doppelte Einzelversicherung, weil dort für zwei Menschen die Möglichkeit frühen Sterbens besteht. Die Beteiligung der Frauen an der L. ist von jeher gering gewesen; soweit die Berichte der deutschen Gesellschaften erkennen lassen, betrugen Ende 1904 die Frauenversicherungen nach der Personenzahl nur 7,50 Proz. und nach der Versicherungssumme sogar nur 3,52 Proz. des Gesamtbestandes gegenüber 8,09 und 3,64 Proz. im vorausgegangenen Jahre. Während die Versicherung nur auf den Lebensfall in Deutschland allmählich zurückgeht, hat die Volksversicherung seit den 90er Jahren des letzten Jahrhunderts hier einen namhaften Aufschwung genommen. Solche Versicherungen bestanden Ende 1904 im Betrage von 859 Mill. Mk., woran vorzugsweise Viktoria mit 490 Mill. und Friedrich Wilhelm mit 248 Mill. beteiligt waren. Letztere Anstalt hatte schon seit 1882 die Arbeiterversicherung betrieben; die Entwickelung seit dem Jahre 1892, in dem Viktoria energisch die Volksversicherung aufnahm, ergibt sich aus folgenden Ziffern. In Millionen Mark betrug der Bestand der kleinen L.

Diese beiden Anstalten zusammen haben jetzt also sechs Siebentel des deutschen Gesamtbestandes an kleinen Lebensversicherungen.

Die Rentenversicherung ist in Deutschland zumal gegenüber Frankreich niemals bedeutend gewesen; ihr Bestand war Ende 1904 bei den 46 deutschen Lebensversicherungsgesellschaften nur etwa 19 Mill. Mk. Außerdem wird sie hier noch von einigen Rentenversicherungsanstalten (Preußische in Berlin, Sächsische in Dresden) betrieben. Die deutschen Lebensversicherungsgesellschaften legen ihre anlegbaren Aktiva (1904 einschließlich des bar eingezahlten Aktienkapitals etwa 3437 Mill. Mk.) vorwiegend in Hypotheken an (80,28 Proz.), außerdem in Schuldverschreibungen kommunaler Körperschaften (2,50 Proz.), Effekten (3,10 Proz.), Darlehen auf Poliren (6,36 Proz., also Vorschüsse, oft das einzige Mittel, um die Fortsetzung der Versicherung zu ermöglichen), in Grundeigentum (2,17 Proz.; zum Erwerb von Grundstücken, mit Ausnahme des Erwerbs von durch sie beliehenen Grundstücken in der Zwangsversteigerung bedürfen Versicherungsaktiengesellschaften und Versicherungsvereine auf Gegenseitigkeit jetzt der Genehmigung der Aufsichtsbehörde). Während die Verfassung der Versicherungsaktiengesellschaften diejenige der gewöhnlichen Aktiengesellschaften ist, hat das Gesetz über die privaten Versicherungsunternehmungen vom 12. Mai 1901 die Verfassung des Versicherungsvereins auf Gegenseitigkeit eingehend geregelt. Die Organe sind: Vorstand, Aufsichtsrat, Versammlung der Mitglieder (die aber nicht notwendig alle Vereinsmitglieder zu umfassen braucht) als »oberstes Organ«. Im übrigen gelten für beide Formen viele gemeinsame Bestimmungen, die besonders die staatliche Überwachung zur Geltung bringen. Manche Anstalten betreiben zugleich Reise-, Unfall-, Kranken- etc. Versicherung. Eine größere Anzahl deutscher Anstalten arbeitet auch im Auslande.

In Österreich-Ungarn bestehen insgesamt 30 Gesellschaften, von denen 13 Aktiengesellschaften, 2 Genossenschaften und 11 Gegenseitigkeitsanstalten in erster Linie die eigentliche L. und noch je 2 Gegenseitige die Versicherung nur auf den Lebensfall oder die Rentenversicherung betreiben. Hier betrug 1904 der Neuzugang 280,311 Policen über 564,115,094 Kronen Kapitalversicherung und 4256 Policen über 2,385,093 Kronen Renten-, Pensions- und Invaliditätsversicherung; den Gesamtbestand Ende d. J. bildeten 1,365,391 Policen über 3,335,892,023 Kronen Kapitalversicherung und 26,489 Policen über 11,927,880 Kronen Renten- etc. Versicherung. Außerdem ist eine Reihe ausländischer Gesellschaften tätig; 18 davon sind in Österreich konzessioniert (9 deutsche: Bremer, Frankfurter, Germania, Gothaer, Leipziger, Nordstern, Stuttgarter, Vaterländische, Viktoria; eine französische: L'Urbaine; 4 amerikanische; Equitable, Mutual, New York, New York Germania; 2 englische: Gresham, Star; eine belgische: Royale Belge; eine niederländische); 12 davon sind in Ungarn konzessioniert (Viktoria, Gresham, Star, Standard, Aigle, Conservateur, Niederländische, Dordrecht und die 4 amerikanischen, wie in Österreich). Von den ausländischen Gesellschaften wurden 1904 in diesem Gebiet Kapitalversicherungen über 130,4 Mill. Kronen abgeschlossen, darunter ein Drittel in Ungarn; und der Versicherungsbestand lautete auf 956,9 Mill. Kronen. Die inländischen Anstalten, von denen übrigens im allgemeinen die Aktiengesellschaften größere Bedeutung haben als die Gegenseitigkeitsgesellschaften, wenden sich neuerdings etwas mehr der Kapitalanlage in Hypotheken zu, wenn auch der Effektenbestand noch weitaus überwiegt. Weiteres über die einzelnen Gesellschaften in Österreich s. in beifolgender Tabelle IV.

In der Schweiz bestanden 1904 folgende 6 Lebensversicherungsgesellschaften, nach ihrer Bedeutung geordnet: Basler Lebensversicherungsgesellschaft (Aktiengesellschaft, Basel, gegründet 1864), Schweizerische Lebensversicherungs- und Rentenanstalt (Gegenseitigkeitsgesellschaft, Zürich, gegründet 1857), La Genevoise (Aktiengesellschaft, Genf 1872), La Suisse (Aktiengesellschaft, Lausanne 1858), Schweizerischer Lebensversicherungsverein (Gegenseitigkeitsgesellschaft, Basel 1870), Schweizerische Sterbe- und Alterskasse (Gegenseitigkeitsgesellschaft, Basel 1881). Außerdem wirken in der Schweiz 8 deutsche (Gothaer Lebensversicherungsbank, Gotha; Lebensversicherungsgesellschaft Leipzig; Karlsruher L., Karlsruhe; Teutonia, Leipzig; Concordia, Köln; Stuttgarter Lebensversicherungsbank, Stuttgart; Germania, Stettin; Atlas, Ludwigshafen), 11 französische, 5 englische, 3 amerikanische Gesellschaften (5 französische und die New Yorker Equitable haben jedoch auf den Abschluß neuer Versicherungen verzichtet und beschäftigen sich nur noch mit der Abwickelung der bestehenden Verträge). Die 6 schweizerischen Anstalten haben 1904 in ihrem ganzen Geschäftsgebiet 14,098 Versicherungen über 51,061,424 Fr. Kapital sowie 554,846 Fr. Rente neu abgeschlossen und einen Versicherungsbestand von 135,611 Policen über 534,356,840 Fr. Kapital sowie 3,928,479 Fr. Jahresrente erreicht. Ihre Einnahme betrug 26,660,493 Fr. an Prämien und 7,732,485 Fr. an Zinsen etc. Ende 1903 betrug der schweizerische Gesamtbestand der in diesem Lande zugelassenen 33 Gesellschaften in der Kapitalversicherung: 146,909 Policen über 771,144,009 Fr., in der Rentenversicherung: 5183 Policen über 3,043,546 Fr. Rente. Das Aufsichtsgesetz vom 25. Juni 1885 sowie die Aufsichtstätigkeit des Eidgenössischen Versicherungsamtes haben sich als segensreich erwiesen. Insbesondere gibt der alljährlich vom Eidgenössischen Versicherungsamt erstattete Bericht (der letzte: Bern 1905, für das Jahr 1903) die beste Übersicht über den Grad der Verbreitung der L. im Volke.

In Italien sind die bedeutendsten Lebensversicherungsgesellschaften: La Fondiaria (Florenz), Reale Compagnia Italiana (Mailand), Compagnia di Milano, La Popolare (Mailand), Alleanza. Sie erzielten 1902 an Prämieneinnahmen in 1000 Lire: 4750, bez. 3681, 3451, 1922 und 701.

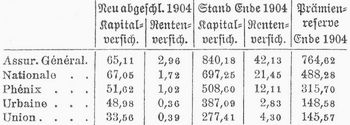

In Frankreich bestehen 16 außerordentlich solide Aktiengesellschaften und eine Anzahl kleiner Gegenseitigkeitsanstalten, über deren Resultate nichts bekannt wird; die Aktiengesellschaften schlossen 1904 über 378,654,243 Fr. Kapital- und 6,880,875 Fr. Rentenversicherungen ab. Letzterer Versicherungsform ist Frankreich mehr als Deutschland, ja selbst mehr als England und Nordamerika zugetan. 1894 gingen die meisten Gesellschaften infolge des sinkenden Zinsfußes zu höhern Tarifen über. Im Zusammenhang damit wurden die Versicherungsbedingungen abgeändert (Unanfechtbarkeit nach fünfjähriger Versicherungsdauer, Reiserisiko ohne Zuschlag, Rückgewährung aus dem Deckungsfonds bei Lösung der Versicherung). Die Geschäftsentwickelung zeigt folgende Tabelle (in Millionen Frank):

Die Reserve betrug Ende 1904 rechnungsmäßig: 2,207,495,682 Fr. Vom Jahresüberschuß erhielten die Aktionäre als Dividende 11,720,002 Fr., die Versicherten 6,244,456 Fr. Die Resultate der größten Gesellschaften lassen wir hier folgen (in Millionen Frank):

Die älteste Anstalt ist die Compagnie d'assurances générales sur la vie 1819; ihr folgten L'Union 1829; La Nationale (früher La Royale) 1830. In Frankreich besteht ferner eine staatliche Sterbekasse (zugleich Unfallversicherungskasse) seit 1868; diese ist aber ziemlich bedeutungslos.

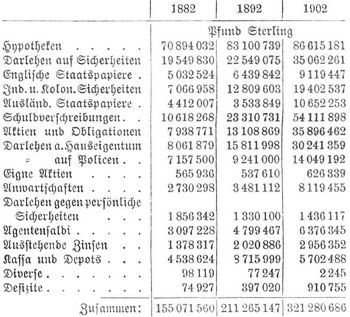

In England wird die moderne L. seit länger als einem Jahrhundert betrieben (auch die erste auf wissenschaftlicher Sterbetafel gegründete Gesellschaft, The Equitable Society, hat schon 1765 ihren Betrieb eröffnet; Richard Price hat für sie die berühmte Northampton Table [1780] berechnet) und hat denn auch dort eine Entwickelung genommen, wie in keinem andern Land Europas. Einen Einblick gewährt die Zusammenstellung der Aktiven der Gesellschaften (Ehrenzweigs Jahrbuch für 1904, S. 324), die uns gleichzeitig über die Vermögensanlagen orientiert:

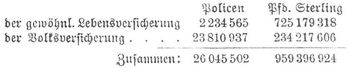

Im J. 1904 bestanden 96 Gesellschaften, von denen 75 die gewöhnliche (ordinary), 12 die kleine oder Volksversicherung (industrial branch) und 9 beide Arten betreiben. Ende 1904 betrug der Kapitalversicherungsbestand:

Die beiderseitige Prämieneinnahme betrug insgesamt 23,9+10,6 = 34,5 Mill. Pfd. Sterl. Mehr als eine Million haben nur 3 Anstalten an Prämien eingenommen, nämlich:

Die außerordentliche Entwickelung der Volksversicherung in England ist in erster Linie auf die Prudential (Ende 1904: 15,577,161 Policen) zurückzuführen. Verhältnismäßig hoch sind noch die Verwaltungskosten. Manche Gesellschaften betreiben zugleich Feuerversicherung (sogen. gemischte Gesellschaften). England besitzt auch eine Staatsanstalt für L., und sämtliche Postämter der drei Königreiche nehmen Anträge entgegen; trotzdem sind die Erfolge sehr gering geblieben.

In Belgien besteht infolge der völlig mangelnden Staatskontrolle eine größere Anzahl kleiner wechselseitiger Anstalten; von Bedeutung sind unter den 30 Lebensversicherungsanstalten, von denen 16 ausschließlich Volksversicherung betreiben, nur die beiden Aktiengesellschaften Royale Belge und Assurance Générale Belge. Das Hauptgeschäft machen ausländische Gesellschaften, namentlich französische.

In Holland bestehen nicht weniger als 48 Anstalten, die zwar meistenteils streng solid sind, von denen aber 1903 nur 7 einen Kapitalversicherungsbestand über 20 Mill. Gulden aufzuweisen hatten, nämlich:

Dänemark besitzt 10 Anstalten (7 Aktien- und 3 Gegenseitigkeitsgesellschaften), 1904 mit einem Kapitalversicherungsbestand von 333,831,948 Kronen, davon ein Drittel »Staatsanstalten«. Anfang 1905 ging der Bestand des Mundus auf Hafnia über. Bei 10 norwegischen Gesellschaften bestanden Ende 1904 Kapitalversicherungen über 135,921,229 Kronen. Dagegen ist das schwedische Geschäft reger (1903: 8 Aktien-, 11 Gegenseitigkeitsgesellschaften mit einem Versicherungsbestand von 532,031,833, bez. 220,630,274 Kronen, zusammen 752,662,107 gegen 687,503,947 für 1902) mit Prämieneinnahmen von 16,288,320, bez. 7,336,377 Kronen und Aktiven von 175,489,490, bez. 27,644,030 Kronen ohne Aktien- oder Garantiekapital. (Außerdem sind 22 ausländische Gesellschaften tätig.)

In Rußland schreitet die Entwickelung der L. sehr langsam vor. Ende 1903 bestanden 7 Gesellschaften mit 164,348 Policen über 392,579,174 Rubel Kapital- und 353,419 Rubel Rentenversicherung. Die ausländischen Gesellschaften werden mehr und mehr vom Staate verdrängt. Am 1. März 1902 wurde die »Erste gegenseitige Lebensversicherungsgesellschaft« mit dem Sitz in Charkow bestätigt, und nach ihrem Muster im April 1903 eine weitere gegenseitige Lebensversicherungsgesellschaft in Warschau genehmigt.

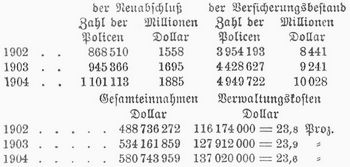

In den Vereinigten Staaten von Nordamerika steht die L. in hoher Blüte. Bedeutend ist der jährliche Neuzugang, bedeutend aber auch der vorzeitige Abgang und geradezu verschwenderisch der Verwaltungsaufwand. Nach den Berichten des New Yorker Versicherungsamtes betrug bei 42 Gesellschaften in der regulären Kapitalversicherung (ohne Volksversicherung)

der Jahreseinnahme an Prämien, Zinsen etc. In der Volksversicherung hatten Ende 1904 die drei größten Gesellschaften, Metropolitan, Prudential und John Hancock, sowie einige kleinere Anstalten einen Gesamtbestand von 14,862,739 Policen über 2,053,075,214 Doll. gegen 13,851,604 Policen über 1,901,260,623 Doll. 1903 aufzuweisen. Infolge der hohen Verwaltungskosten sind die Überschüsse verhältnismäßig klein; so erübrigte die New Yorker Lebensversicherungsgesellschaft New York im Durchschnitt der letzten Jahre nur etwa 10 Proz. der Prämieneinnahme, während in Deutschland manche Gesellschaften alljährlich den doppelten, einige besonders sparsam verwaltete sogar den dreifachen Überschußsatz erreichen. Im J. 1905 haben Mißstände bei den großen amerikanischen Lebensversicherungsgesellschaften zu einer umfassenden amtlichen Untersuchung geführt. Wenn auch zurzeit erst die über die Equitable abgeschlossen ist, so haben auch bei Mutual und New York bereits manche Unzuträglichkeiten sich herausgestellt. Insbesondere ist die unter Umständen gefährliche Verquickung der L. mit Spekulationsunternehmungen und Trusten, die Hingabe beträchtlicher Mittel für Staatswahlen und politische Bestechungen erwiesen. Durch den Hinweis darauf, daß die Prämienreserven für die bei diesen Gesellschaften versicherten Deutschen in Deutschland hinterlegt seien, wird natürlich nicht die Tatsache widerlegt, daß die Wirtschaft der amerikanischen »Riesen« eine weitere Schmälerung der ohnehin geringen Überschüsse u. Dividenden herbeiführen muß.

In Japan hatten 40 Lebensversicherungsgesellschaften im Geschäftsjahr 1902/03 eine Prämieneinnahme von 6,993,422 Jen.

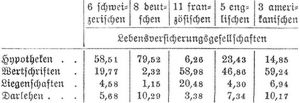

Zum Schluß sei zur Vergleichung der hauptsächlichen Kapitalanlagen bei Lebensversicherungsgesellschaften verschiedener Länder folgende Tabelle aus dem letzten Bericht des Eidgenössischen Versicherungsamtes für das Jahr 1903, S. 77, angeführt. In Prozenten der Aktiva betrugen bei den in der Schweiz zugelassenen

Diese kleine Tabelle umfaßt zwar nur die in der Schweiz zugelassenen Gesellschaften; sie bestätigt aber die auch sonst bekannte Tatsache, daß bei den deutschen Lebensversicherungsanstalten die Hypotheken den höchsten und die Effekten den niedrigsten Bestand der Anlagen bilden, während die amerikanischen Gesellschaften den größten Teil ihrer Fonds in Effekten anlegen, deren Sicherheit viel zu wünschen übrigläßt.

[Literatur.] Vgl. außer der allgemeinen Literatur über Versicherungswesen und Versicherungsrecht (s. Versicherung) besonders: W. Karup, Handbuch der L. (2. Aufl., Leipz. 1885); Brämer, Das Versicherungswesen (das. 1894), in beiden Büchern Angabe der Literatur; Emminghaus im »Handwörterbuch der Staatswissenschaften« (2. Aufl., Jena 1900, Bd. 3 u. 4); Ehrenzweig, Assekuranz-Jahrbuch (Wien), bis 1905: 26 Bde.; Littrow, Über Lebensversicherungen und andre Versorgungsanstalten (das. 1832); Moser, Die Gesetze der Lebensdauer (Berl. 1839); E. Herrmann, Theorie der Versicherung (2. Aufl., Graz 1869); v. Schevichaven, Vom Leben und Sterben (Leipz. u. Wien 1898); Reuling, Die Grundlagen der L. (Berl. 1901); Zillmer, Die mathematischen Rechnungen bei Lebens- und Rentenversicherungen (das. 1861, 2. vermehrte Aufl. 1887); Morgenbesser, Die mathematischen Grundlagen des gesamten Versicherungswesens (das. 1882); Wittstein, Das mathematische Risiko der Versicherungsgesellschaften (Hannov. 1885); Schouten, Die Prinzipien der Lebensversicherungsmathematik (deutsch, Jena 1902); J. Karup, Die Reform des Rechnungswesens der Gothaer Lebensversicherungsbank, Denkschrift (das. 1903, 2 Bde.); Bothmann, Lebensversicherungsmathematik (in der »Enzyklopädie der mathematischen Wissenschaften«, Leipzig, mit reichhaltiger technischer Literatur); Czuber, Die Entwickelung der Wahrscheinlichkeitstheorie (Leipz. 1899, mit Spezialliteratur); Westergaard, Die Lehre von der Mortalität und Morbilität (2. Aufl., Jena 1901); Staudinger, Die Rechtslehre vom Lebensversicherungsvertrag (Erlang. 1858); Geyer, Die L. in Deutschland und ihre gesetzliche Regelung (Leipz. 1878); Rüdiger, Die Rechtslehre vom Lebensversicherungsvertrag (Berl. 1885) und in der »Zeitschrift für Handelsrecht«, Bd. 32, S. 409; Bd. 33, S. 1, sowie in Iherings »Jahrbüchern«, Bd. 41, S. 341 ff.; Wagner in Schönbergs »Handbuch der politischen Ökonomie«, Bd. 2 (4. Aufl., Tübing. 1898); Sievers, Der Versicherungsverein auf Gegenseitigkeit in der »Zeitschrift für Handelsrecht« (Bd. 48, 1899, S. 521 ff.; Bd. 51, 1902, S. 329 ff.); Die Gesetzesmaterialien zum Gesetz über die privaten Versicherungsunternehmungen vom 12. Mai 1901; Heck, im »Archiv für bürgerliches Recht«, Bd. 4, S. 17; Cosack, Handelsrecht (6. Aufl., Stuttg. 1903, S. 682 ff.); »Annalen des Deutschen Reiches«, 1903, S. 556 ff. Von Zeitschriften sind zu nennen: »Journal of the Institute of Actuaries« (seit 1851, Lond.), bis 1865 unter dem Titel: »Assurance Magazine«; »Zeitschrift für die gesamte Versicherungswissenschaft«, herausgegeben vom Deutschen Verein für Versicherungswissenschaft (Berl., bei Mittler); »Masius' Rundschau. Blätter für Versicherungswissenschaft, Versicherungsrecht etc.« (seit 1857, Leipz.); Neumanns »Zeitschrift für Versicherungswesen« (Berl., seit 1877); Wallmanns »Versicherungszeitschrift« (seit 1867); »Deutsche Versicherungszeitung« (seit 1860, Leipz. u. Berl.); »Insurance Record« (seit 1863, Lond.); »Journal des Assurances« (seit 1849, Par.); Statistik der Lebensversicherungsanstalten: Jahresberichte der Aufsichtsbehörden für Deutschland, Österreich und die Schweiz; Masius' »Rundschau«; »Berliner Börsenzeitung«; die jährlichen Berichte von Hönig, Iranyi u.a.

http://www.zeno.org/Meyers-1905. 1905–1909.